Långtidsprognosen uppdaterad i september 2024

Sigholm kvantifierar och analyserar kontinuerligt de stora förändringar som pågår i Europas energisystem. I vår färska långtidsprognos har vi vägt samman flera olika aspekter och simulerat elpriset för åren 2024-2050 per svenskt elprisområde och per kraftslag. I prognosmaterialet redogör vi för utvecklingen på de globala energimarknaderna och vilken påverkan de har på europeisk, nordisk och svensk kraftprissättning. Alla prisdrivande faktorer redovisas var för sig.

Septemberprognosen djupdyker i lågkonjunkturen, Sveriges förkrossande kraftöverskott och industrins försenade planer. Nedan följer ett axplock av de slutsatser som framkommit under arbetet.

Lågkonjunktur

Europas väg tillbaka efter lågkonjunkturen ser ut att bli lång. Hur ekonomin utvecklas är viktigt för energimarknaderna eftersom ekonomisk aktivitet och energiåtgång är starkt sammanlänkade. Internationella energiorganet IEA konstaterar att Europas elkonsumtion 2023 var 6 procent lägre än 2021 och inte förväntas återhämtat sig förrän tidigast 2026. I sin Mid-Year Update från i somras konstaterar IEA att Europas elkonsumtion förväntas öka med osäkra 1,7 procent i år. Det är långt ifrån den elektrifieringsvåg som förutspåddes i Europa och Sverige för bara några år sedan.

Massiv överrullning av pris- och volymrisk på kraftproducenter

Lågkonjunkturen och industrins försenade elektrifieringsplaner innebär att massiva pris- och volymrisker rullas över på befintliga och tilltänka producenter. Sveriges högsta observerade nettoexport av el är 33 TWh per år. Det räcker inte när kraftöverskottet beräknas snitta 41 TWh per år 2024–2026. Överskottet är förkrossande. Och prissignalen är tydlig – elpriserna sommaren 2024 har varit de lägsta sedan 2020 och ännu lägre om de justeras för inflation. Till dessa priser är så gott som ingen produktion lönsam, särskilt inte om någon typ av kapitalkostnad eller annan sunk cost också ska bäras. Eftersom konsumtionen inte ser ut att stärkas inom rimlig tid är risken överhängande att befintlig eller planerad produktion måste ställas in.

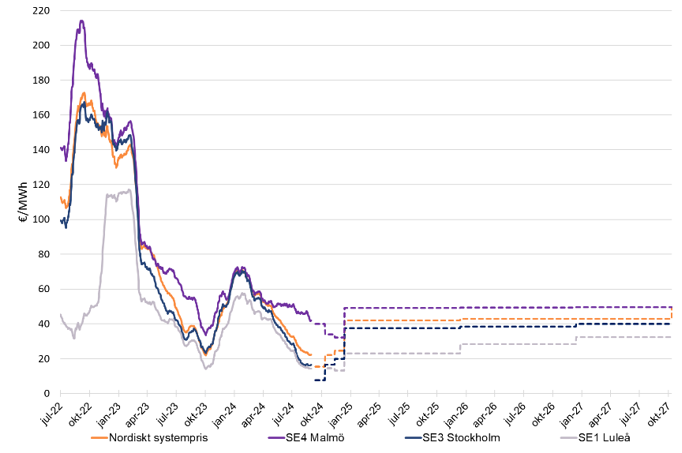

Spotpriser (100 dagar rullande medel) och terminskurvan

Förkrossande överskott i närtid. Spotpriser (100 dagar rullande medel) indikerar en trend mot låga priser framöver. Observera att snittpriser döljer volatilitet och avviker från vad producenter och konsumenter upplever utifrån respektives profiler.

Pisksnärts-effekten från överskott till underskott förstärks

Den viktigaste observationen i SKGS (Skogen, Kemin, Gruvorna och Stålet) uppdaterade konsumtionsprognos juni 2024 är att elektrifieringsplanerna inte är inställda, men försenade med i snitt två år jämfört med majprognosen 2023. För sektorn kemi, raffinaderi och elektrobränslen har konsumtionsplaner även tillkommit sedan förra året. Industrin behöver alltjämt kraften om alla nya arbetstillfällen, ökade varuförädlingen och välfärden ska möjliggöras. När konsumtionsökningen väl kommer igång innebär det att det nuvarande kraftöverskottet om kanske tio år har förbytts i ett snabbt växande kraftunderskott. Det skapar en pisksnärtseffekt som har förstärkts i och med förseningarna. Det ställer i sin tur ännu högre strategiska krav på berörda aktörer som måste vara ännu skickligare och mer framsynta för att försäkra sig om volymer till överkomliga priser, både nu och senare. Eftersom tidsrymden i fråga är kortare än en industriell investeringscykel borde det finnas gott om utrymme för kraftproducenter och industriaktörer att enas i ömsesidigt fördelaktiga riskdelningsupplägg som överbryggar turbulensen.

Svaga koldioxidpriser men fasta reformer

De senaste årens reformer av koldioxidpriser har skapat ett starkt momentum. Sommarens val till Europaparlamentet minskade troligtvis reformtempot, men den rådande uppfattningen är att redan fattade beslut står sig. Det innebär en fortsatt åtstramning och expansion av EU:s system för handel med utsläppsrätter (EU ETS). Koldioxidpriset ökade med som mest 17 gånger på sex år, från 6 euro/ton 2017 för att för första gången nå 100 euro/ton koldioxid i februari 2023. Men därefter har priset fallit i tillsammans med tillväxten och bottnade på 52 euro/ton i februari 2024. Sedan inflationen föll tillbaka har priset på utsläppsrätter återhämtat sig till drygt 60 euro/ton, vilket motsvarar mellan 25 och 60 öre/kWh påslag på marginalkostnaderna för gas- respektive kolkraft. Dagens koldioxidpris är för lågt för att uppfylla klimatmålen och jordens temperatur stiger snabbt, till tillfällig vinst för några få och bestående skada för samtliga.

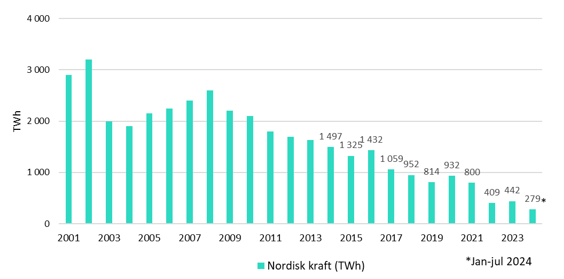

Marknadslikviditeten fortsätter falla

Marknadslikviditeten på terminsmarknaden Nasdaq Commodities fortsätter att falla. I januari till juli 2024 handlades och clearades endast 279 TWh nordisk kraft. Likviditetsförlusten späder ut terminsmarknadens funktion som en referens av köpare och säljares förväntningar på elpriset i framtida leverans. Användbarheten av priskurvan i investeringsbeslut, säkringsstrategier och vid budgetering späs därmed också ut. Det blir upp till aktörerna att på egen hand skaffa sig en så bra bild som möjligt, till exempel genom egna eller inköpta analyser. European Energy Exchange (EEX) drog sig i somras ur köpet av Nasdaqs europeiska krafthandels- och clearingverksamhet.

Totalt handlat och clearad volym nordisk kraft på Nasdaq

Terminsmarknadshandel på Nasdaq sedan 2001. Likviditetsförlusten minskar terminsmarknadens funktion som referens på köpare och säljares förväntningar på elpriset i framtida leverans. Det ökar i sin tur behovet av andra referenser och egna analyser.

Risk och omställning

Eftersom riskerna i det nuvarande energisystemet har stigit drastiskt sedan 2021 och exponerat stora leveransosäkerheter så är en omställning bort från ett fossilbaserat energisystem relativt sett mindre riskfylld än tidigare. Men det är mycket kvar att göra i både kraft- och värmeaffären, för kunderna önskar säkra leveranser, låga utsläppskostnader och förutsägbara priser. Det högre ränteläget ställer högre krav på kapitalintensiva projekt, vilket i sin tur ökar sannolikheten att vi kommer se fler internationella politiska initiativ.